Mise en oeuvre à Genève de la réforme de la fiscalité des entreprises (RFFA)

4. Déclarer des réserves latentes à la fin des statuts fiscaux

Pour pouvoir bénéficier de la déclaration des réserves latentes existant à la fin de l'application des statuts fiscaux au sens des art. 22 et 23 de l'ancien droit (Loi sur l'imposition des personnes morales du 23 septembre 1994), le montant des réserves latentes (y compris le goodwill) des sociétés doit être fixé par une décision en constatation de l'autorité fiscale, susceptible de réclamation.

La déclaration des réserves latentes

Quelles réserves latentes déclarer?

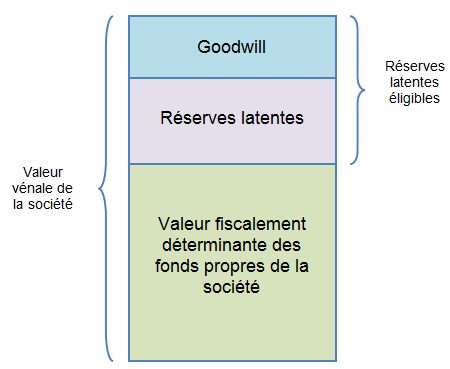

Pour l'application de ces dispositions, les réserves latentes s'entendent comme la différence entre la valeur réelle (soit la valeur de marché) et la valeur déterminante pour l'impôt sur le bénéfice des actifs et/ou passifs d’une société, à l'exception des réserves latentes liées à des participations visées par l'article 21 LIPM et à des immeubles.

Dans le cadre de l'application de ces dispositions, le goodwill se définit comme la différence entre la valeur de l’entreprise (sans prise en compte des participations et des immeubles) et la valeur déterminante pour l'impôt sur le bénéfice de ses fonds propres augmentée des réserves latentes sur les différents postes du bilan.

Les réserves latentes éligibles englobent les réserves latentes et la plus-value générée par le contribuable (goodwill).

Comment évaluer les réserves latentes?

L’évaluation des réserves latentes doit se faire par le biais d’une méthode agréée. Par défaut, le canton de Genève applique la circulaire n°28 de la conférence suisse des impôts.

D’autres méthodes pourraient être exceptionnellement admises (méthode des flux de trésorerie par exemple) pour autant que leur utilisation soit justifiée et documentée.

Déterminer les réserves latentes éligibles

Pour déterminer le montant de réserves latentes éligibles, il est impératif que la société soit taxée de manière définitive jusqu’à la période fiscale 2019 comprise.

Sans les informations contenues dans les comptes annuels 2019 et sans les taxations des périodes fiscales 2017 à 2019 entrées en force, notre administration ne peut pas émettre de décision relative au montant des réserves latentes éligibles admises. Néanmoins, le contribuable peut demander un ruling, avant l'entrée en force de la taxation 2019, pour fixer des éléments de principe.

Le montant admis des réserves latentes éligibles est à reporter dans la déclaration fiscale 2020.

Déclarer les réserves latentes

Afin de faire état de réserves latentes, l'administration fiscale vous recommande de:

- déposer une demande de ruling fiscal;

- remplir et renvoyer le formulaire relatif à son statut au plus tard avant l'entrée en force de la taxation 2020: l'administration fiscale émet une décision en constatation susceptible de réclamation;

- reporter dans votre déclaration fiscale 2020 le montant figurant dans la décision.

À défaut de décision au moment du dépôt de la déclaration fiscale 2020, vous devez déclarer le montant revendiqué des réserves latentes éligibles.

Dans le cadre de l'assistance administrative internationale en matière fiscale, tant la décision en constatation qu'un accord fiscal portant sur les réserves latentes en fin de statut n'engendrent aucune obligation d'échange spontané international de renseignements pour l'Administration fiscale cantonale.

Le fait qu’une société sortant d’un statut fiscal privilégié ne déclare pas de réserves latentes et qu'une imposition au taux réduit n'a pas été effectuée par notre administration ne signifie pas que notre administration considère qu’elle n'en dispose pas.

L'imposition des réserves latentes

Le canton de Genève applique en principe l'imposition des réserves latentes au taux distinct. Le taux effectif d’imposition réduit est de 13% (IFD et ICC pour la Ville de Genève sur la base des centimes additionnels au 31 décembre 2020). Ce taux varie en fonction de la commune de situation du contribuable.

Dès 2020, pour une durée maximale de 5 ans et jusqu’à concurrence du montant de réserves latentes reconnu, les bénéfices éligibles réalisés par la société seront imposés au taux réduit.

Les autres bénéfices seront soumis au taux ordinaire (p.ex. les rendements de participations et/ou les revenus immobiliers).

Application du step-up par anticipation

Sur demande et à certaines conditions, le canton de Genève peut appliquer ce modèle, sur la base de l'article 45B al. 2 et 3 LIPM. La demande expresse de la part du contribuable doit être adressée à la direction des affaires fiscales.

Ce modèle consiste, dans un premier temps, à réévaluer en neutralité fiscale, à la sortie du statut, les réserves latentes non-imposées générées sous l'empire du statut (y compris le goodwill). Dans un deuxième temps, la société peut amortir fiscalement celles-ci. Les amortissements de réserves latentes (y compris du goodwill), qui ont été déclarés à la fin de l'imposition fondée sur les articles 22 et 23 de l'ancien droit sont pris en compte dans le calcul de la limitation de la réduction fiscale visée à l'article 13B LIPM, conformément à l'article 45B al. 3 LIPM.